در روند تجارت و معاملات برون مرزی یکی از مسائل مهم، مسئله ی پول و ارز می باشد. این که شما به عنوان یک تاجر از روش های مختلف نقل و انتقالات ارزی تجارت، نحوه واردات کالا، نقل و انتقالات ارزی گمرک و … اطالاعات کامل و کافی در اختیار داشته باشید، تاثیر بسیار زیادی در سود آوری روند تجارت شما بر جای خواهد گذاشت از این رو ققنوس ترخیص در راستای افزایش اطلاعات شما کاربران عزیز اقدام به تهیه این مقاله نموده است.

در این مقاله قرار است در راستای نقل و انتقالات ارزی تجارت با مسائل مختلفی چون انواع روش های مورد استفاده در این امر، نحوه بازگشت ارز حاصل از صادرات به داخل کشور، شیوه های مختلف پرداخت در نقل و انتقالات ارزی، مقایسه این روش های گوناگون برای یافتن بهترین روش نقل و انتقال ارزی تجارت و …. توضیحات مفید و جامعی در اختیار شما همراهان گرامی قرار گیرد.

انواع روش های نقل و انتقالات ارزی تجارت چگونه است ؟

نقل و انتقالات ارزی تجارت مسئله بسیار مهمی در روند نحوه واردات قطعی و موقت کالا و صادرات کالا می باشد که باید به صورت ویژه به آن توجه شود به خصوص برای افرادی که به تازگی وارد روند تجارت شده اند و با پیچیدگی ها و زیر و بم این کار آشنایی ندارند که این مسئله می تواند باعث شکست افراد در ابتدای کار آن ها شود. امروزه با توجه به تحریم های ایجاد شده علیه ایران تاجران ایرانی در راستای نقل و انتقالات ارزی گمرک و به طور کل نقل و انتقالات ارزی تجارت مشکلات گوناگونی بر سر راه خود دارند اما در کل روش هایی که در این امر مورد استفاده قرار می گیرد شامل روش هایی چون نامه برات، پرداخت به صورت حوالهای، تجارت حساب باز و اعتبار اسنادی می باشد که در ادامه به توضیح هر یک از این روش های می پردازیم.

نقل و انتقالات ارزی تجارت ارتباط بسیاری نزدیکی با روابط و قوانین بانکی دو کشور مبداء و مقصد دارد و تاجران باید در هنگام تجارت به قوانین بانکی هر دو کشور توجه کنند و نقل و انتقالات ارزی تجارت خود را بر اساس این قوانین انجام دهند تا با مشکلات حقوقی و ضرر و زیان مالی رو به رو نشوند.

منظور از بازگشت ارز حاصل از صادرات چیست ؟

یکی از مسائلی که تاجران در روند نقل و انتقالات ارزی تجارت با آن رو به رو هستند مسئله بازگشت پول و ارز حاصل از صادرات به داخل کشور می باشد. امروزه به دلیل مشکلات حاصل از تحریم ها و همچنین نوسانات موجود در بازار ارز مسئله انتقال و بازگشت پول به داخل کشور به یکی از معضلات بزرگ در روند تجارت برای تاجران تبدیل شده است. علاوه بر تاجران، بانک مرکزی در این زمینه به مشکل برخورده است؛ از این رو دولت با وضع یک سری قوانین داخلی سعی در حل این دسته از مشکلات ایجاد شده در روند نقل و انتقالات ارزی تجارت دارد.

زمانی که کشور مقصد تاجران در امر تجارت یکی از کشور های همسایه باشد نحوه نقل و انتقالات ارزی تجارت به درون کشور نسبتا آسان و بدون مشکل های موجود انجام خواهد شد اما در تجارت با بعضی از کشورها ممکن است این گونه مشکلات و قوت خود باقی باشند. از این رو از جمله قوانین و راه حل هایی که توسط دولت برای رفع این گونه مشکلات وضع شده است می توان به موارد زیر اشاره کرد:

- یکی از این روش ها استفاده از سامانه ثنا می باشد. تاجران می توانند به استفاده از این سامانه ارز حاصل از صادرات را به شکل اسکناس به کشور بازگردانند.

- یکی دیگر از روش های موجود برای بازگردانی از حاصل از تجارت به داخل کشور واریز پول به حساب ارزی تاجر می باشد.

- از جمله دیگر روش های موجود این است که تاجران از نحوه واردات کالا برای برگرداندن ارز به داخل کشور استفاده کنند و به جای پول کالا و اجناس مورد نیاز بازار را به کشور وارد کنند.

- یکی دیگر از روش های موجود در زمینه نقل و انتقالات ارزی گمرک استفاده از شرکت های بازرگانی واسطه می باشد.

- و …..

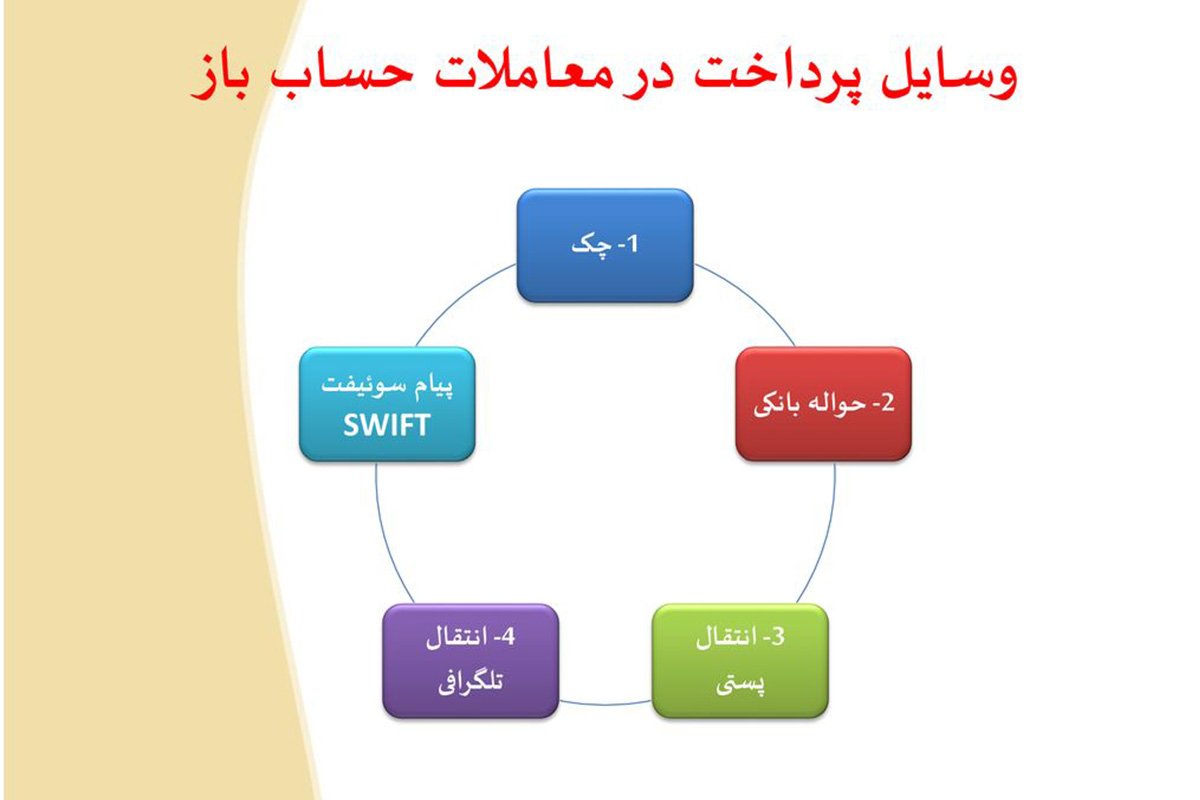

انواع شیوه های پرداخت در نقل و انتقالات ارزی تجارت

همانطور که در بالا نیز اشاره شد روش های مختلفی برای پرداخت و نقل و انتقالات ارزی گمرک وجود دارد، روش هایی چون تجارت حساب باز، نامه برات، پرداخت به صورت حواله ای و اعتبار اسنادی که تاجران می توانند بسته به شرایطی که دارند اقدام به انتخاب و استفاده از یکی از این روش ها هزینه های ترخیص کالا را پرداخت نمایند که در زیر به توضیح هر یکی از این 4 روش می پردازیم.

تجارت حساب باز چیست ؟

یکی از روشهای مورد استفاده در پرداخت وجه در نحوه واردات کالا و همچنین صادرات آن استفاده از روش تجارت حساب باز می باشد. روند کار نقل و انتقالات ارزی تجارت در روش تجارت حساب باز به این صورت است که فروشنده و خریدار با یکدیگر توافق کرده و هزینه کالاها و اجناس خریداری شده طی چند قسط در مدت زمان مختلف به فروشنده کالا پرداخت می شود.

روش پرداخت تجارت حساب باز در روند نقل و انتقالات ارزی گمرک از جمله روشهای کم ریسک به حساب می آید؛ اما این روش معمولا در معامله بین افرادی مورد استفاده قرار می گیرد که از یکدیگر شناخت و به هم اعتماد داشته باشند. ضرر موجود در این روش بیشتر برای فروشنده کالا می باشد؛ زیرا باید کالای خود را به گمرک مورد نظر ارسال کند اما هزینه آن را طی چند قسط و به صورت زمان دار دریافت کند.

نامه برات

یکی دیگر از روش هایی که در روند نقل و انتقالات ارزی تجارت می توان از آن استفاده کرد روش نامه برات می باشد و نامه برات از جمله مهمترین مدارک لازم ترخیص کالا در این شرایط به شمار میرود. برات در واقع یک سند در روند نقل و انتقالات ارزی گمرک می باشد که فروشندگان و خریداران می توانند از این سند برای پرداخت وجه کالاها استفاده کنند.

روند استفاده از این روش پرداخت به این صورت است که ابتدا کالاهای معامله شده از طرف فروشنده به گمرک ارسال می شود و از گمرک کشور مقصد ترخیص می شود، پس از آن فروشنده سندی را به عنوان برات با شرایطی که از قبل بین طرفین معامله پذیرفته شده است را برای خریدار ارسال می کند و خریدار نیز موظف است بر اساس شرایط تعیین شده در نامه برای به پرداخت هزینه کالاها بپردازد. این روش نسبت به روش تجارت حساب باز از امینت بیشتری برخوردار می باشد و ریسک پایینی برای خریدار به دنبال دارد اما برای فروشنده کالاها ممکن است ریسک بالایی به دنبال داشته باشد.

پرداخت به صورت حواله ای

یکی دیگر از روش هایی که در روند نحوه واردات کالا و صادرات مورد استفاده تاجران قرار می گیرد، روش پرداخت به صورت حوالهای می باشد. نحوه استفاده از این روش به این صورت است که خریدار کالاها در این روش ابتدا باید اقدام به پرداخت هزینه کالاها به صورت کامل نماید و پس از آن فروشنده کالاها، اجناس خریداری شده را برای خریدار ارسال می نماید. در این روش بر عکس دو روش معرفی شده قبلی ریسک موجود در روند معامله متوجه خریدار کالاها می باشد و برای فروشنده خطری وجود ندارد؛ زیرا فروشنده می تواند بعد از دریافت هزینه کالاها از ارسال محموله خودداری کند.

افرادی که برای روش پرداخت هزینه ها در مراحل ترخیص کالا از گمرک از روش پرداخت به صورت حواله ای استفاده می کنند باید به یکدیگر اطمینان و شناخت کامل داشته باشند، اما خریداران نیز برای جلوگیری از هر گونه مشکل و ضرر مالی در این روش می توانند از فروشنده درخواست یک ضمانت نامه بانکی قبل از پرداخت هزینه کالاها نمایند. در این صورت به این روش پرداخت به شیوه حواله با ضمانت نامه بانک می گویند.

اعتبار اسنادی

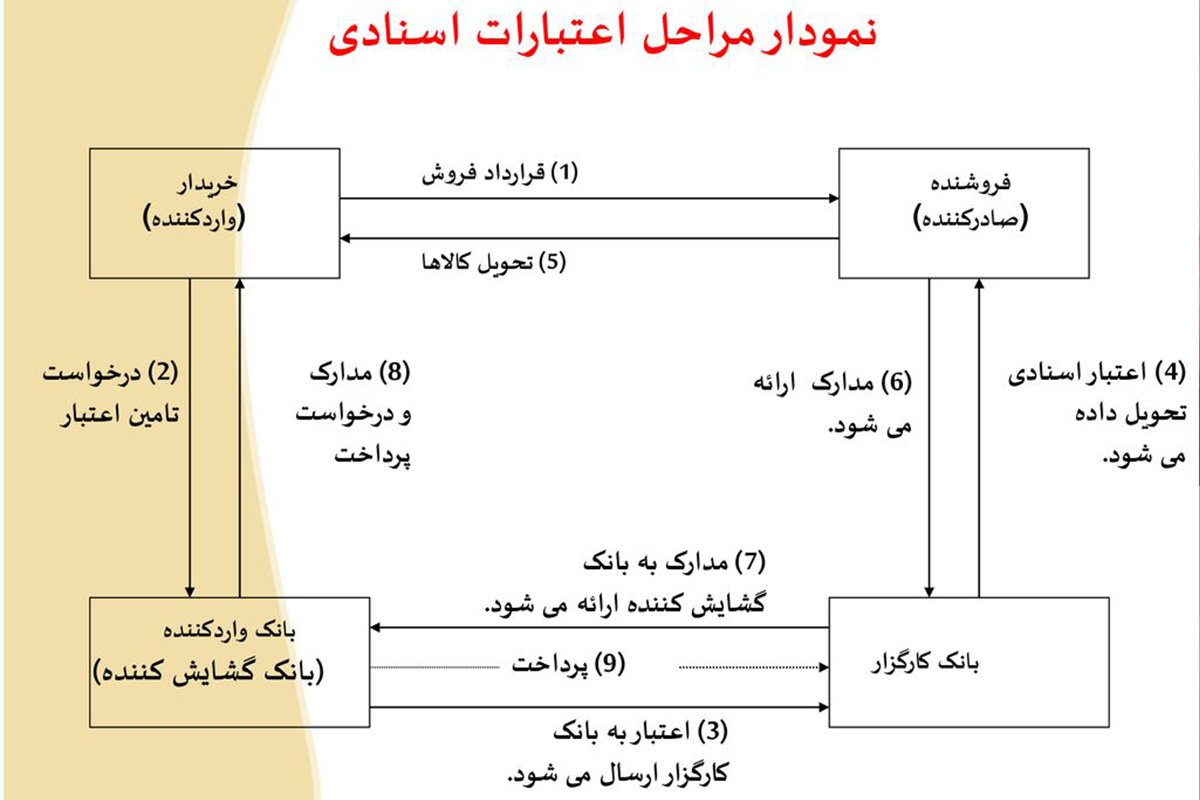

از جمله دیگر روش های پرداخت در نقل و انتقالات ارزی گمرک استفاده از روش اعتبار اسنادی می باشد. استفاده از روش اعتبار اسنادی به این صورت است که فروشنده باید سند مربوط به حمل و نقل کالاها را که توسط شرکت حمل و نقلی که وظیفه انتقال محموله را تا کشور مقصد به عهده گرفته است، تنظیم شده به یکی از بانک های کشور خود که قبلا با خریدار کالاها در رابطه با انتخاب آن توافق کرده اند ارائه دهد و پس از تایید سند توسط بانک، هزینه کالاها را از بانک دریافت و محموله را برای خریدار ارسال نماید. در استفاده از این روش بانک نقش یک واسطه را بین خریدار و فروشنده ایفا می کند.

این گونه می توان گفت که روش اعتبار اسنادی از بین چهار روش پرداخت نقل و انتقالات ارزی تجارت مناسب ترین روش از نظر ریسک معامله می باشد زیرا در این روش ریسک موجود در معامله به طور مساوی متوجه هر دو طرف معامله می باشد و در صورت هر گونه بروز مشکل فقط یکی از طرفین دچار زیان مالی نخواهد شد.

مقایسه روش های پرداخت ارزی در تجارت

همان گونه که در بالا در تعریف هر کدام از روش های پرداخت نقل و انتقالات ارزی تجارت گفته شد هر کدام از این روش ها دارای مزایا و معایبی می باشد. در مقایسه این چهار روش با یکدیگر این گونه می توان گفت که در روش تجارت حساب باز و همچنین در روش نامه برات ریسک موجود در روند معامله بیشتر متوجه فروشنده کالاها می باشد اما برعکس این دو روش، روش پرداخت به صورت حواله ای است که با توجه به زمان پرداخت پول ریسک موجود شامل خریدار کالاها می باشد که البته در این روش نیز با درخواست ضمانت نامه بانک توسط خریدار از فروشنده ریسک معامله تا حدود زیادی کاهش خواهد یافت.

روش چهارم یعنی روش اعتبار اسنادی به دلیل واسطه بودن بانک بین خریدار و فروشنده کالاها حالت خنثی دارد و ریسک معامله شامل حال هر دو طرف معامله می باشد از این رو می توان این روش را از مطمئن ترین روش های نقل و انتقالات ارزی تجارت به حساب آورد که تاجران می توانند در نحوه واردات کالا و صادرات به خیال راحت از آن استفاده نمایند.

بهترین گزینه برای شما

با توجه به مقایسه های انجام شده در بالا بین 4 روش نقل و انتقالات ارزی تجارت می توان روش چهارم یعنی روش گشایش اعتبار اسنادی را به عنوان بهترین روش از لحاظ ریسک متعادل برای هر دو طرف معامله به شمار آورد، اما نکته ای که در زمان انتخاب روش پرداخت در معاملات برون مرزی و درون مرزی باید به آن توجه کرد تنها شامل ریسک معامله نمی شود و طرفین معامله علی الخصوص خریدار کالا باید به جوانب دیگر روش پرداخت معامله از جمله اقساط و مدت زمانی که برای پرداخت اقساط و یا کل مبلغ معامله به او داده می شود نیز توجه کند و تمامی جوانب کار را مورد بررسی و ارزیابی همه جانبه قرار دهد.

در این راستا تاجران می توانند برای دستیابی به اطلاعات بیشتر و اطمینان حاصل کردن از انتخاب خود به کارشناسان و مشاوران مادر ققنوس ترخیص مراجعه نمایند و با مشاوره این افراد بهترین روش را برای نقل و انتقالات ارزی تجارت خود انتخاب نمایند.

انواع اعتبارات اسنادی

در این قسمت مقاله قصد داریم در مورد انواع اعتبار اسنادی بیشتر صحبت نماییم تا بیشتر متوجه تفاوت بین آنها گردید.

- اعتباراسنادی با عنوان وارداتی یا صادراتی

به اعتباری که خریدار جهت واردات به کشور خود باز خواهد کرد اعتبار وارداتی گفته میشود و این اعتبار با توجه به اینکه فروشنده کالا که در کشور دیگر است اعتبار صادراتی خوانده میشود.

- اعتباراسنادی با عنوان قابل برگشت

در این نوع از انواع اعتبار اسنادی خریدار کالا و یا بانک باز کننده اعتبار خواهد توانست بدون اطلاع ، هر نوع اصلاح و یا تغییری را در شرایط اعتبار بوجود آورند. در نتیجه از این نوع اعتبار اسنادی استفاده چندانی نمیگردد.

- اعتباراسنادی با عنوان غیر قابل برگشت

در اعتبار اسنادی غیر قابل برگشت، هر نوع تغییر و اصلاحی در شرایط اعتبار از سوی خریدار یا بانک، نیازمند موافقت و رضایت فروشنده دارد. از این رو فروشندگان بیشتر از این گونه اعتبار استقبال جهت واردات و یا صادرات استفاده مینمایند.

- اعتباراسنادی با عنوان تایید شده

این نوع اعتبار اسنادی اعتباریست که سمت خریدار ملزم میگردد تا اعتبار صادر شد از بانک مورد نظر را به تایید هر بانک معتبر دیگر که مورد تایید فروشنده کالا است، برساند. این نوع اعتبار در مواردی استفاده میگردد که به بانک صادرکننده و یا وضعیت سیاسی، اقتصادی کشور خریدار اعتماد نداشته باشد.

- اعتباراسنادی با عنوان قابل انتقال

این نوع اعتبار به اعتباری گفته میگردد که طبق آن، فرد اصلی حق دارد تمامی یا بخشی از اعتبار خود را به شخص یا اشخاص دیگر انتقال بدهد. در نتیجه میتوان گفت این نوع اعتبار یک امتیاز برای فروشندگان محسوب میگردد.

- اعتباراسنادی با عنوان غیر قابل انتقال

این نوع اعتباراسنادی اعتباری است که ذینفع حق ندارد تمامی یا بخشی از اعتبار خود را به دیگری انتقال دهد. همچنین میتوان گفت در تجارت های بین المللی معمولا ارز بایستی به شکل غیر قابل انتقال بودن باشد.

- اعتبار اسنادی با عنوان نسیه یا مدتدار

اعتبار نسیه یا مدت دار اعتباری است است که وجه اعتبار مستقیما بعد از ارائه مدارکات از سوی ذینفع پرداخت نمیگردد بلکه پرداخت وجه آن، پس از مدت تعیین شده صورت خواهد گرفت. در واقع میتوان گفت فروشنده کالا به خریدار مهلت خواهد داد بهای کالا را بعد از دریافت و فروش آن پرداخت کند. معامله مدت دار معمولا در کشورهایی صورت میگیرد که با کمبود ارز مواجه هستند.

- اعتباراسنادی با عنوان دیداری

در این نوع اعتبار بانک ابلاغ کننده پس از رویت اسناد و مدارکات حمل ارایه گشته از سوی فروشنده، در صورت رعایت کلیه شرایط اعتبار از سوی وی، بلافاصله وجه آن را پرداخت خواهد کرد.

- اعتباراسنادی با عنوان ماده قرمز

در این نوع از اعتبار اسنادی فروشنده کالا قادر است پیش از ارسال محصول، مبالغی را به شکل پیش پرداخت از بانک تایید کننده اخذ و دریافت میکند.

- اعتباراسنادی با عنوان گردان

این نوع اعتبار، اعتباری است که بعد از هر بار استفاده فروشنده از اعتبار، همان مبلغ اسناد تا سطح اعتبار اولیه افزایش خواهد یافت. در واقع میتوان گفت بدون احتیاج به افتتاح یا اصلاحیه اعتبار جدید، اعتبار موجود خود به خود تجدید خواهد شد.

اهمیت نقل و انتقالات ارزی در معاملات تجاری

انجام نقل و انتقالات ارزی به دیگر کشورها از دلایل متنوعی برخوردار میباشد و معمولا انجام نقل و انتقالات ارزی توسط افراد صورت میگیرد، که خود یا یکی از اعضای خانواده آنها در خارج از کشور سکونت دارد. همچنین علاوه بر این مورد بسیاری از بازرگانان و صادرکنندگان کالا توجه ویژه ای به نقل و انتقالات ارزی دارد. این گونه اشخاص در زمان های معینی ارزی را از حساب خود به حساب دیگران منتقل خواهند کرد.

همچنین لازم به ذکر است که برخی از افراد از نقل و انتقالات ارزی جهت ارسال پول به خانواده خود استفاده مینمایند. بعضی از آنها جدید خرید املاک و یا انجام هر نوع تجارت بین الملل نیاز به انتقال پولی دارند. در کنار این موارد وصول مطالبات صادراتی نیز از دیگر مواردی میباشد که ممکن است نیاز به نقل و انتقالات ارزی را افزایش دهد.

این نکته را در نظر داشته باشید که در زمان های دور انتقال ارز به این آسانی ها انجام نمیگرفت، اما امروزه با توجه به صرافی های آنلاین میتوان به راحتی نسبت به نقل و انتقالات ارزی اقدام نمود. چرا که صرافی ها در کمترین زمان ممکن ارز را برای شما عزیزان انتقال میدهند. همچنین از مزایای استفاده از صرافی های آنلاین این مورد است که قبل از انجام تراکنش نرخ مبادله به فرد اعلام میشود.

علاوه بر این موارد میتوان گفت انتقال ارز به شکل دیجیتالی نیز امکان پذیر است. در این بین شرکت ها و سازمان های نیز وجود دارند که میتوانند تراکنش های بین المللی را به خوبی انجام بدهند. امروزه با توجه به اینکه میزان تحریمها علیه ایران افزایش یافته است استفاده از شرکت ها جهت نقل و انتقال ارزی بسیار افزایش یافته است.

جمع بندی

در این مقاله، کارشناسان ققنوس ترخیص جهت آشنا کردن شما همراهان گرامی با انواع شیوه های نقل و انتقال ارزی در تجارت بین المللی تلاش کردهاند در رابطه با مسائل مرتبط با این موضوع همچون انواع شیوه های نقل و انتقالات ارزی تجارت، روند بازگردانی ارز حاصل از صادرات به دورن کشور و… توضیحات جامع و کاملی را ارائه دهند تا بتوانید معاملات سود مندی و موفقی را تجربه کنید. در صورتی که به اطلاعات بیشتری در این زمینه نیازمند هستید می توانید به کارشناسان ما در ققنوس ترخیص مراجعه نمایید و از آن ها جهت داشت تجارتی موفق مشاوره و خدمات دریافت نمایید.

تجارت حساب باز به چه معناست؟

تجارت حساب باز به این معناست که فروشنده و خریدار با یکدیگر توافق مینمایند و هزینه کالاها طی چند قسط در مدت زمان متعدد پرداخت میگردد.

بازگشت ارز حاصل از صادرات به چه معناست؟

گاهی به علت مشکلات حاصل از تحریم ارز به کشور بازگشت داده میشود، که این مورد یکی از معضلات مهم تجاری برای بازگانان در نظر گرفته میشود.

انواع اعتبار اسنادی شامل چه انواعی میشود؟

از مهمترین اعتبارات اسنادی میتوان به غیر قابل برگشت، برگشت، قابل انتقال، غیر قابل انتقال، مدتدار، دیداری ، گردان و غیره اشاره کرد

مهمترین کاربرد نقل و انتقالات ارز چیست؟

این مورد بیشتر برای افرادی کاربرد دارد که یکی از اعضای خانواده آنها در خارج از کشور زندگی میکند.